7月7日,北京市金融局正式下发了《北京市网络借贷信息中介机构备案登记管理办法(试行)(征求意见稿)》(下称“意见稿”)。值得关注的是,意见稿中并未明确提出“存管银行属地化”这一要求,而是规定P2P平台应该“选择由本市监管部门认可的银行业金融机构签订资金存管协议”,目前监管部门也尚未给出认可的标准。而之前,深圳、上海的《意见稿》均明确提出了“银行存管属地化”的要求。融360网贷评级课题组认为, “银行存管属地化原则”肯定是有合理性的,对于保护投资人利益也有积极意义,但另一方面也的确会对已经上线存管系统但是不符合属地原则的网贷平台以及相关银行会造成不小的影响。北京虽然没有明确要求属地原则,但将来在存管银行的准入方面是否会有属地化偏向现在还不得而知。

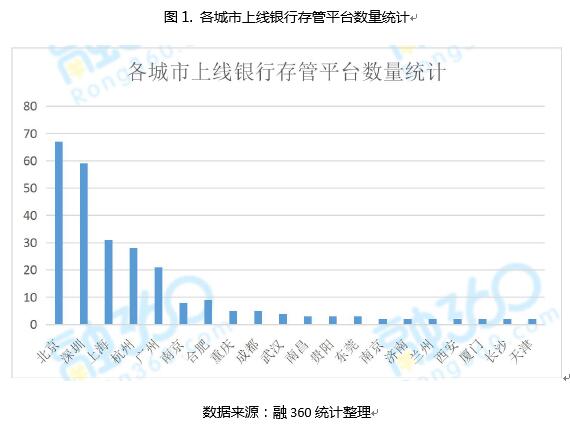

据融360网贷评级课题组不完全统计,2017年初以来先后有106家平台完成了存管上线,截至2017年6月15日,全国共有268家平台上线银行存管。从银行方面来看,确定已参与网贷资金存管业务的银行有36家,实现网贷平台存管上线的银行有32家。其中广东华兴银行上线67家,排在第一位,其后是江西银行、恒丰银行和浙商银行,上线数量均在20家以上,徽商银行和厦门银行名列第五和第六位,分别上线了18家和17家,其余各个银行上线平台仍为个位数。

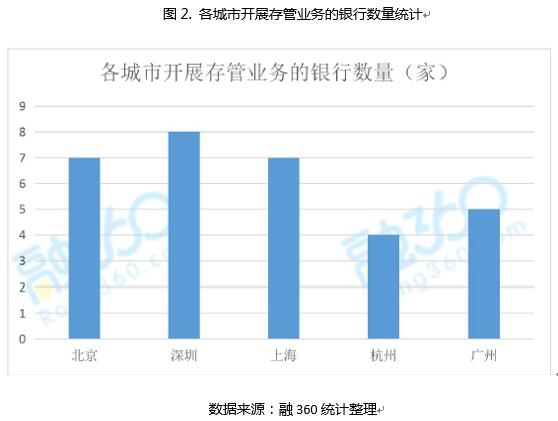

根据融360数据显示,目前上线银行存管的平台中,有112家上线平台不是在属地有经营实体的银行进行资金存管,这批平台数量占比达上线平台总数的41.79%。各网贷平台所在地中,上线存管平台数量最多的城市依次是北京、深圳、上海、杭州、和广州,这几个城市平台数量最多、资金存管需求最大,但相对应的,目前在这些城市设有经营实体且匹配开展网贷存管业务的银行并不多,如北京的资金存管银行仅有7家符合属地化条件。

事实上,目前开展网贷存管最为积极的主要是城商行,但是城商行在异地开设分支机构受限。以上海为例,开展资金存管业务的银行有14家,但其中有7家在上海没有经营实体,另外还有新网银行这样的互联网银行也达不到属地经营的条件。一些正在和非属地银行签约存管的平台也表示在等待当地监管意见的出台,银行存管进度将暂缓。

深圳市金融办在此前对互金企业的摸底及排查中,发现部分网贷机构经营透明度极低。许多网贷机构在业务信息、财务数据方面信息披露不足,且往往故意隐瞒掩盖实际存在的问题。针对上述种种情况,深圳市金融办认为,银行存管“属地化”是最好的选择。

“存管银行属地化有利于监管部门贯彻穿透式监管原则,对平台资金流向、存管机构报送数据信息进行充分监管,形成有效的监管闭环”开鑫金服总经理周治翰在接受媒体采访时表示,“若存管机构在监管当地没有实体机构,则监管部门对异地存管银行的数据报送、资金流向监管则存在一定困难。”

徽商银行相关人士针对银行存管属地化原则也提出了三点建议:

1、厦门要求存管银行数据接入地方金融监管机构的风险预警平台、江苏要求网贷平台数据接入金融办指定的江苏结算风险预警平台等等都是很好的做法。既不涉及到行政垄断,又可以保证网贷机构的属地监管部门对存管银行有一定的限制。

2、建立好协调机制,银行监管不存在空白,类似城商行跨区域经营方案,利用大数据、云计算、区块链、人工智能等各种手段提高监管效率是可以探索的方向。

3、存管银行可以实行白名单制管理。银监会根据存管指引细化存管标准,先针对存管银行的业务合规性进行资格审查,最终确定入围银行白名单。新进银行经过资格审查后再加入白名单,供网贷机构在白名单内自由选择。名单定期评估,实行退出管理。这样平台与银行在监管视线内进行自由匹配,更符合规律。

融360网贷评级课题组认为,“银行存管属地化原则”有合理性,对于监管机构监管网贷平台的资金流向、保护投资者利益是有积极意义的,如果不这样的话会造成较大的跨区监管成本。但是由于政策出台时间的问题,会造成已经完成了银行资金存管系统上线但并不符合属地原则的平台非常被动,因为平台换系统是一件挺“折腾”的事情,不仅仅是费用成本,人力成本,时间成本,平台更在意的是对于客户体验造成的负面影响。不过,网贷平台在当初选择存管银行的时候应该有一定的政策预判。现在还处于征求意见稿阶段,将来“属地原则”会不会有调整,现在还不好说。我们也相信,即便“属地原则”真的实行,监管层也会给网贷平台留出充足的调整时间。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。