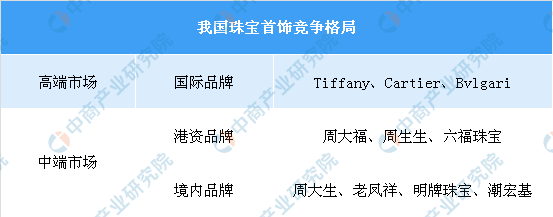

近些年来,随着国家经济的迅速发展,国民收入持续增加,珠宝首饰消费消费持续增长。目前,我国珠宝首饰市场已形成境内品牌、香港品牌、国外品牌珠宝企业三足鼎立的竞争局面。其中,高端市场主要被Tiffany、Cartier、Bvlgari等国际知名珠宝首饰品牌垄断。中高端市场、即大众市场竞争激烈,主要有传统港资品牌周大福、周生生、六福珠宝等和境内品牌周大生、老凤祥、明牌珠宝、潮宏基等。

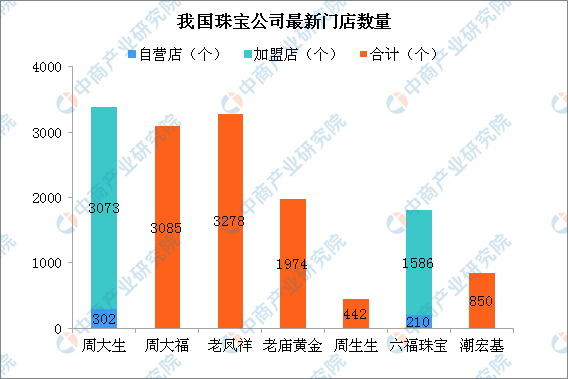

我国黄金珠宝企业龙头集聚效应持续加强,主要体现在龙头加速展店方面。目前门店总数超过3000家的企业共计三个,分别为周大生、周大福、老凤祥;与第二梯队的企业差距愈加明显,非上市公司中,周六福的门店总数也据称超过2200个。

2018年,由于行业复苏以及企业采取积极的市场战略,龙头企业纷纷加速开店,抢占空白市场。2018年周大生新开门店651个,周大福2018Q2-Q4开店数也达到500个,两家企业合计开店达到1151个,在市场需求增长相对低迷的北京下,相当于消灭了一个中型珠宝品牌,优质加盟商资源持续向龙头企业集中。

资料来源:公司公告

注:周大生、周大福、六福珠宝截止18/12/31,老凤祥、潮宏基、老庙黄金截止18/6/30,周生生截止18/9/30

值得注意的是,主营不同品类的上市公司的竞争壁垒出现分化。首先,主营黄金品类的企业陷入价格战:基于品牌壁垒构筑的价格优势逐步被瓦解,黄金品类价格战愈加严重。在过去,一线连锁品牌周大福、老凤祥等由于品牌优势在黄金品类价格明显,例如,老凤祥、周大福每克黄金售价可达360元/克,而许多区域品牌价格仅为300元/克。然而,随着监管趋严以及产品标准化提升,这一优势逐步被瓦解,部分一线品牌也逐步陷入价格战。同时,主营镶嵌的品类更易塑造壁垒:由于产品定价机制复杂(普通消费者难以鉴别4C)、产业链较长、以及标准化程度较低,主营镶嵌品类的企业更容易构筑基于品牌、规模、设计、文化的壁垒。

更多资料请参考中商产业研究院发布的《2019-2024年中国珠宝首饰市场前景及投资机会研究报告》,同时中商产业研究院还提供珠宝首饰产业大数据、产业规划策划、产业园策划规划、产业招商引资等解决方案。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。