二、中国超级电容器产业链分析

中国超级电容器行业产业链由上至下依次可分为上游超级电容器生产材料供应商,中游超级电容器制造商和下游应用领域。

资料来源:中商产业研究院整理

1、超级电容器上游

超级电容器行业上游为超级电容器生产材料供应商,负责提供隔膜、电极、电解液、集流体和其他辅助材料。电极和电解液是超级电容器生产的关键材料,直接决定了超级电容器的主要性能指标(如能量密度、功率密度和循环稳定性等)。电极材料决定了超级电容存储能量的能力,可用作电极的材料包括碳材料、金属氧化物和导电聚合物。碳材料是目前使用最广泛的超级电容器电极材料,主要因为其货源广泛且稳定,比表面积较高,导电性能和化学稳定性良好。由碳材料组成的双电层电容器可实现快速充放电且功率密度较高,但比容量较低,限制了碳材料基电容器的广泛应用。

电解液决定了超级电容器的工作电压和电流效率,同时还影响着比功率和输出电流,其使用温度限制了超级电容器的应用范围。认识到电极材料和电解液的重要性后,越来越多的超级电容器制造商将产业链向上游延伸,进入电极材料和电解液的自主研发环节,达到维持稳定货源、降低成本、增强产品竞争力的目的。

上游生产材料供应商处于精细化工行业,产品属电化学专项产品,具有专业跨度大、专用性强、品种多的特点,进入门槛较高,因此上游原材料供应商在定价上拥有较大话语权。

2、超级电容器中游

超级电容器行业中游为超级电容器制造商,主要负责超级电容器产品的生产与销售。2017年,储能技术和储能产业在中国被列入战略性新兴产业,提高了超级电容器制造商研发高效可靠储能材料的积极性。以奥威科技、江海股份为代表的中国超级电容器制造商大力开展对超级电容器的自主研发,竞争领域主要聚焦在超级电容器的电极材料与电解液关键性基础原材料上。此外,超级电容器的卷绕、封装等生产工艺过程对产品可靠性也具有较大影响。

超级电容器制造商处于电子元器件行业,属于资本密集型。近年来,企业们对新技术、新工艺、新产品的研发费用呈现逐年递增趋势,以江海股份为例,2017年江海股份研发费用约高达7.9亿元,比上年增长了15.4%,研发投入占比营业收入4.8%左右。新产品的研发和推广,乃至最终产业化,整个流程需要投入大量的资金。因此,除了内部资金,许多企业还选择上市发行股票的方式募集资金,拓宽融资渠道。行业龙头制造商们具有较强的上下游渠道资源整合能力,能够通过对上游生产资源的掌控,扩大布局,快速提高议价能力。

3、超级电容器下游

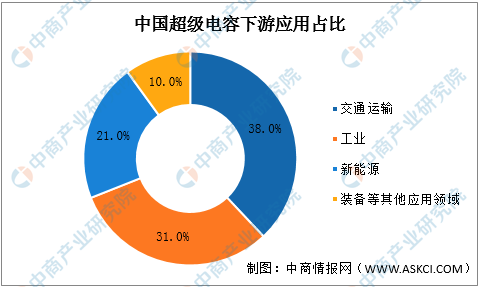

超级电容器行业的下游主要包括电网、轨道交通、消费电子、军工、汽车、工业设备等应用领域。现阶段,超级电容器的主要下游应用行业是交通运输(38.0%),工业(31.0%)和新能源(21.0%)三大领域,共占到下游应用的90.0%。中国宏观经济与电力行业发展势头较好,推动了电网设施成为当前超级电容器最主要的应用领域。超级容电容器作为数据存储备用电源在消费电子领域的商业化程度已经成熟,未来工业设备、汽车、轨道交通将成为主要应用领域,在辅助峰值功率、备用电源、存储再生能量、替代电源等不同场景的应用具有非常广阔的发展前景。随着政府政策对新能源领域的倾斜,中国国内超级电容器领域的研究和产业化水平逐年提高,超级电容器行业与下游应用行业的发展将形成相辅相成之势。

资料来源:中商产业研究院整理

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。